2014-01-23

Självklart har jag lyssna på alla avsnitt av

Sparpodden och nu har jag även lyssnat på avsnitt 17 som är det senaste i skrivande stund.

Jan och Günther är roliga och framförallt kunniga. Själv kan jag identifiera mig mycket med Günthers resonemang och han är den i särklass bästa sparekonomen som jag stött på.

Nu har Jan och Günther dessutom fått priset 'Årets pensionsspecialist 2013' vilket är mycket välförtjänt och jag var en av dem som var inne röstade till deras fördel.

Men i avsnitt 17 slänger de in en liten kommentar om att det kan vara bra att justera ner risken på pensionssparandet sådär en tio år innan förväntad pension. Det här är en vanlig uppfattning, men själv har jag tidigare sågat den i ett inlägg:

Myten om generationsanpassad risk

Günther är känd för sin 'privata penssionsförsäkring'. Varje gång han säljer aktier säljer han inte hela innehavet utan låter aktier för några tusen ligga kvar i depån. Dessa rör han sedan inte utan ser det som sin pensionsförsäkring.

Skulle Günther leva som han lär och börja växla över dessa aktier mot ränteplaceringar om han var 55 år idag. Det tror i alla fall inte jag.

2014-01-19

Har man en strategi för att köpa behöver man även ha en för att sälja, eller?

Till att börja med kan jag erkänna att jag helst skulle vilja vara en klassisk värdeinvesterare som köpte när priset var lågt i förhållande till värdet och sålde när förhållandet var det motsatta.

Det är bara det att det inte alltid är så lätt att avgöra om priset är lågt i förhållande till värdet.

Mitt långsiktiga mål är att bygga upp en aktieportfölj med bra företag som tjänar och delar ut pengar. Därmed står det klart att så länge jag gör rätt köp behöver jag inte sälja för att uppnå mitt mål. Men att sälja övervärderade bolag och lägga pengar på undervärderade skulle kunna ge en högre avkastning givet att man kan göra en bra egen analys av värdet.

En nackdel med att sälja är att det inte bara handlar om ett beslut - att sälja - utan man måste även besluta vad man skall göra med pengarna istället. Helst skall man då direkt köpa ett undervärderat bolag men eftersom alla börsens bolag delvis går efter samma taktpinne visar det sig inte alltid så lätt. Man kan ju även låta pengarna ligga i kassan tills ett köptillfälle visar sig men även det alternativet kräver mycket av investeraren.

En annan faktor som talar för att hålla hårt i sina aktier är att fantastiska bolag ofta är förhållandevis högt värderade. Om man då visat skärpa och lyckats köpa in sig i ett sådant bolag i en tillfällig prissvacka ser jag ingen anledning att sälja bara för att värderingen springer iväg. En sådan affär kan istället vara mycket lönsam under mycket lång tid om man just inte säljer.

Däremot blir läget svårare om man köpt ett bolag som efter en tid visar sig från en sämre sida. Kanske går med förlust eller på andra sätt underpresterar. Här finns det många scenarier och det är nog något som jag får tänka över från fall till fall. Men jag lär inte vara den som prickar en försäljning på toppen.

Slutsats

Om jag äger ett rejält övervärderat bolag och det samtidigt finns undervärderade bolag på marknaden och jag dessutom är säker på min sak kommer jag göra ett skifte men annars låter jag bli.

2014-01-13

Warren Buffett intresserade sig tidigt för försäkringsbranschen. Den egenskap med branschen som han mest av allt ville åt var det faktum att kunderna i genomsnitt betalade långt innan 'tjänsten' levererades. Dessa pengar ville Buffett sätta i arbete på annat håll.

I Sverige är investeringsmöjligheterna begränsade men man behöver inte gå långt utanför landets gränser för att hitta exempelvis Sampo eller Protector forsikring. Det är alternativ jag skall överväga i kommande investeringsperioder.

Men vad jag redan sedan länge gör är att bedriva mitt eget försäkringsbolag på det privatekonomiska planet. Då kan man precis som Buffett sätta kriskassan i arbete och man får även själv till hundra procent inkassera en fiktiv peng som motsvarar driften av ett försäkringsbolag. Allt från lokaler, löner, skatter, material med mera. I praktiken är det här väldigt enkelt. Man sparar och investerar den summa som annars hade lagts på försäkringspremier.

Men metoden medför begränsningar. Det finns ju en risk att en händelse - av sådan art att en försäkring hade löst ut - faktiskt inträffar. Man måste titta på vad för ekonomiska konsekvenser de händelser man försäkrar sig mot innebär och om man kan hantera dessa med den riskkassa man byggt upp. Man måste också tänka på att denna händelse kan inträffa vid sämsta möjliga tidpunkt. Kanske när börsen har kraschat och man nyligen blivit av med jobbet.

Det här är inget jag räknat mig grön på, men någon form av tumregel av hur stor ekonomisk smäll jag vill riskera på egen bekostnad vill jag ha. Spontant tycker jag att upp mot 10% av sparkapitalet är rimligt. Särskilt om man som jag har låga fasta kostnader och ett hyfsat kassaflöde varje månad. Jag har inte heller någon familj som är beroende av min försörjning.

För min del handlar det om ca 170 000 kr. I praktiken innebär det att den enda försäkringar jag har är hemförsäkring och trafikförsäkring på bilen. Jag överväger inte över huvud taget att ta specialförsäkringar för mobilen, klockan eller cykeln. Inte heller avbeställningsskydd vid resor. När jag hyr bil utomlands väljer jag alltid lägsta möjliga försäkringsskydd av de alternativ som finns.

När det gäller livförsäkringar tycker jag man får tänka något annorlunda. Man bör tänka igenom vad som händer med efterlevande vid dödsfall. Så långt inga problem för mig. Dock kan en livförsäkring betala ut betydligt mer än 170 000 vid exempelvis invaliditet. Men jag kan inte se att man på kort sikt har behov av hela den summan. Så i det fallet tycker jag man kan gå upp en bra bit över 10% av sparkapitalet som gränsvärde. Kanske upp mot 100%

En vanlig invändning brukar vara att det kan visst vara en bra ide att försäkra sig. Nämligen om man löper större risk än snittet att drabbas av det man försäkrar sig mot. Då säger jag att det räcker inte att löpa större risk än snittet. På grund av försäkringsbolagets vinst, skatt och kostnader måste du ha betydligt sämre odds än så. Och om man nu tror att man exempelvis ligger bland den tredjedel som råkar ut för skador mest tycker jag man snarare skall göra något åt sina dåliga odds än att försäkra sig. Att försäkra sig mot något som man 'misstänker är sannolikt' att det skall inträffa är tvivelaktigt beteende enligt mig och inget jag vill ägna mig åt.

2014-01-10

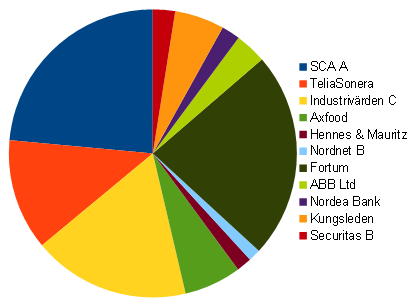

Bilden visar min aktieportfölj i dagsläget. Sorteringen är baserad på avkastningen, där SCA har avkastat bäst hittills och Securitas sämst.

Nedan följer en lista på samtliga investeringar, även den sorterad efter avkastning hittills.

Fördelning(%) Avk.(%)

SCA A 11.4 49.3

TeliaSonera 6.0 20.3

Industrivärden C 8.5 17.3

Axfood 3.1 15.7

Hennes & Mauritz 0.8 12.6

Nordnet B 0.7 12.4

Fortum 11.2 8.5

ABB Ltd 1.7 7.3

Nordea Bank 1.0 7.2

Kungsleden 2.7 1.2

Securitas B 1.2 0.2

Totalt, aktier 48.4 16.9

Akelius(5.5%) 2.9 3.7

SparkontoP. (5 år, 5.0%) 5.3 3.4

SparkontoP. (2 år, 3.85%) 13.8 2.7

Hoist Spar (2.2%) 18.2 2.0

SparkontoFlex (1.85%) 9.6 1.9

Skandiabanken (Kassa) 1.5 0.2

Totalt, ränta 51.3 2.1

Guld 0.3 0.7

Totalt, råvaror 0.3 0.7

Totalt 100 6.7

Värdet ligger på drygt 1.75 miljoner kr.

Avkastningen är effektiv årsränta sedan 1 jan. 2010 efter inklusive utdelningar efter skatt och omkostnader. Vissa innehav har jag inte haft hela tiden men man kan ändå beräkna vilken effektiv ränta de gett under tiden jag haft dem.

Portföljen är präglad av att största delen består av de senaste årens sparande och uppvärdering. Därför är inte balanseringen den bästa. Jag vill även gå in lite försiktigt i aktiemarknaden och har därför förhållandevis låg andel aktier trots de för mig massiva inköpen senaste åren.

Guldet består av ett guldhalsband som jag tog in i portföljen för skoj skull och för att få en automatisk jämförelse mot guld.

Under 2014 väntar fortsatta aktieinköp av vad jag tycker verkar prisvärt för stunden samt eventuellt binda lite mer i fasträntekonton.

2014-01-08

Det här med att ta rygg på eller råd från andra är ett alltid lika aktuellt ämne när det gäller investeringar. Gör alltid din egen analys brukar vara det vanligaste rådet.

När jag själv väljer aktie att köpa väger ofta andras rekommendationer och agerande tungt. Det bygger på att jag tror det finns bättre investerare än jag själv och det här är något som gäller för de flesta av oss. Vidare handlar det om att låta andra göra grovjobbet.

Samtidigt innebär det att ett nytt beslut måste fattas. Om man inte väljer investering själv måste man istället välja vems råd man skall lyssna på.

Så vems råd skall man då följa, här är några punkter som jag överväger:

- Finns det mycket material att läsa från den jag tar råd från? - Det här är mycket viktigt för att kunna bilda sig en uppfattning om punkterna nedan.

- Förstår jag argumentation och har jag samma värderingar och sätt att tänka? - Om man förstår varför någon köper något till fullo är det mindre risk att man blir lurad.

- Vilken agenda har personen som ger råd? - Det finns många mysterium och ett är varför ex banker ger råd om aktier till allmänheten? Om de ger dem för att de är 'bra råd' är det väl bättre att bara ge dem till sina egna kunder?

- Redovisar rådgivaren sin egen historik? - Det är viktigt att inte stirra sig blind på historiken men historik i kombination med redovisning om skälen till affärerna är viktigt för att avgöra hur mycket turen spelat in.

Med hjälp av punkterna ovan som urvalsmetod faller banker och analytiker bort eftersom de sällan redovisar sina egna affärer och egna historik. Dessutom är deras agenda ofta oklar. Journalister faller oftast på att de inte redovisar egna affärer.

Fondförvaltare och insiders faller ofta på att de är svåra att lära känna. Det finns inte tillräckligt mycket material från personen i fråga att ta in.

Kvar är bloggare som redovisar sina affärer och de är de enda jag tagit starkt intryck från. Det finns mycket att läsa från dem. För varje inlägg stärks eller försvagas synen på om man tycker att bloggaren har alla hästar i stallet. Agendan är inte tvivelaktig och historiken finns som sagt.

Som jag ser det är den viktigaste faktorn att man förstår och håller med om nästan allt rådgivaren skrivit.

2014-01-06

Jag har

tidigare definerat milstolpar jag ser fram emot.

Förra året låg jag på första steget och jag ligger fortfarande kavr där - hyran täcks av kapitalinkomster men inte så mycket mer. Under 2014 hoppas jag gå upp till steg 2 - att fasta kostnader täcks av kapitalinkomster.

Så här såg det ut i snitt per månad under 2013:

Inkomster: 28 719 kr

Sparat: 22 042 kr

Utgifter: 6 677 kr

- varav fasta kostnader:ca 3 000 kr

- varav hyra: 2 400 kr

Kapitalinkomster: 2 854 kr

Alla siffror efter ev. skatt.

Under 2013 har sparandet nått nya höjder och kostnaderna har varit låga. Delvis beror det på att inga större inköp har behövts. Har inte köpt någon dator, kite, cykel, bil, kamera eller liknande. Det blev inte heller någon resa till fjärran land som annars brukar bli av minst en gång om året.

2014-01-03

Då var det dags att presentera resultatet för 2013. Allt som anges är inklusive utdelninger och efter skatt och omkostnader.

Jag har funderat en del på vad jag vill jämföra mig emot. Jag vill att det skall vara en alternativ investering som faktiskt går att göra och jag vill även ta hänsyn till skatt och omkostnader. Därför har jag nu valt att mitt jämförelseindex får bli Avanza zero placerad i en ISK.

Helst skulle jag simulera de insättningar jag gör även i Avanza zero men tyvärr har jag inte hittat historisk data som är enkel att ladda ner. Istället jämför jag utvecklingen årsvis och får då en hyffsad jämförelse.

Min egen utveckling har jag nyligen redoisat hur jag räknar ut,

Att räkna på avkastning

Under 2013 har jag haft en avkastning för aktieportföljen på 32.5 procent. För ränteplaceringar var avkastningen 2.2 procent och för mitt guld -31.1 procent. Totalt blev avkastningen 13.9 procent för allt sammanräknat.

Avanza zero har gått upp 25.02 procent(efter skatt).

Tabellen visar en historisk överblick för aktieportföljen jämför med Avanza zero och mitt jämförelseindex som alltså är Avanza zero efter ISK-skatt.

År Avanza Zero Skatt Index Sparatilltusen

2010 24.59 % 0.837 % 23.55 % 33.33 %

2011 -11.62 % 0.750 % -12.28 % -6.00 %

2012 16.34 % 0.495 % 15.76 % 8.90 %

2013 25.58 % 0.447 % 25.02 % 32.50 %

Medel: 13.01 % 17.18 %

Ackumulerat: 56.84 % 80.84 %

Jag räknar inte med att slå index så här mycket för all tid framöver. I många fall har jag haft tur. Exempelvis när jag köpte SCA A för att jag ville bli indirekt ägare av skog samtidigt som jag tyckte värderingen var rimlig. Sedan dess har aktien både delat ut och utöver det rusat drygt 140 %

I andra fall tycker jag att jag varit någorlunda god värdeinvesterare. Exempelvis när jag köpte TeliaSonera strax efter Uzbekistan-skandalen med tron att marknaden hade överdrivit de ekonomiska effekterna av skandalen.

Inför 2014 hoppas jag på en rejäl sättning på aktiemarknaden så att jag kan köpa in mer aktier till rimliga priser.

Föregående års resultat hittar ni här:

Resultat 2012

2014-01-01

Idag gäller det, bloggaren Miljonär innan 30 lovar att börja blogga om han får 2000 unika besökare idag, 1 jan. Gör en insats och gå in på bloggen:

Miljonär innan 30

2013-12-30

Så här i nyårstider är det många bloggvänner som presenterar hur deras utveckling sett ut under det senaste året. Men det är mer regel än undantag att inte redovisa hur man räknat. Det vanligaste är nog att helt enkelt räkna ut den procentuella förändringen baserat på ingående värde och utgående värde justerat för insättningar och uttag. Men det blir lite haltande med tanke på att in och uttag i många fall har gjort på olika tidpunkter under året.

Själv är jag mer inne på att räkna så som bankerna gör på konton. Varje dygn räknas räntan ut baserat på saldot. Dagen efter görs samma sak och då räknas även föregående dags ränta in i saldot.

När det gäller investeringar får man istället räkna baklänges. Tänk dig ditt sparande som ett bankkonto. Du har ett ingående värde och under året har du gjort ett antal transaktioner(insättningar och uttag) på kända datum. Vilken ränta skulle kontot haft för att saldot skulle vara det värde som portföljen har idag?

För att räkna ut detta kan man ställa upp följande ekvation:

Startvärde*x^365 + T1*x^T1t + T2*x^T2t + ... + Tn*x^Tnt = Slutvärde

Där:

T1 = Värdet på första insättningen

T1t = Dagar till slutdatum för 1:a transaktionen

T2 = Värdet på första transaktionen

T2t = Dagar till slutdatum för 1:a transaktionen

Tn = Värdet på n:e transaktionen

Tnt = Dagar till slutdatum för n:e transaktionen

Om transaktionen är en insättning låter man det vara ett positivt värde och ett uttag blir negativt.

Sen löser man ut x vilket enklast görs med en avancerad miniräknare(ex

wolframalpha.com/ ) eller så bygger man in beräkningen i det kalkylark eller liknande där man loggar sina affärer. x är nu den genomsnittliga dagsräntan För att räkna om till årsräntan upphöjer man den till 365:

x^365 = årsräntan

Ju större transaktioner i förhållande till startvärdet ju viktigare blir det att räkna "rätt". Om man har en rejäl portfölj dör transaktionerna är minimala blir det mindre viktigt.

2013-12-29

Jag tycker bloggen har rullat på bra under 2013. och det har blivit omkring 130 inlägg. Senaste året har bjudit på i snitt 45 unika besökare per dag och det är 28 som prenumererar på RSS-flödet. Toppnoteringen för ett dygn var 31 oktober med 169 unika besökare. Det är långt ifrån de största sparbloggarna med jag är ändå nöjd att såpass många vill läsa de tankar jag delar.

Största delen av trafiken kommer från andra bloggars blogglistor. De flesta av dem som länkar till 'Spara till tusen' använder Blogger och eftersom jag inte använder Blogger dröjer det ibland väldigt länge - ibland upp mot 24 timmar - innan Blogger noterar att ett nytt inlägg har publicerats. Eftersom Blogger sorterar blogglistan efter den tidpunkt senaste inlägget skrevs är det en stor nackdel. Trots många försök har jag tyvärr inte lyckats hitta om det går att notifiera blogger om nya inlägg ännu. Tips inom detta område mottages tacksamt.

Under 2013 har även möjligheten att kommentera inlägg tillkommit. Även om det inte varit någon kommenteringsstorm är jag glad att det i alla fall blivit några kommentarer så att jag inte la ner timmarna på att utveckla funktionen helt i onödan.

De inlägg jag är mest stolt över är de i serien om det svenska penngingsystemet med fokus på pennginmängd och hur pengar skapas:

Det svenska banksystemet

Hur skapas pengar?

Uppenbar förvirring

Penningmängd

Ingenjörens penningmängd

Normalt brukat ämnet kring hur pengar skapas skapa het debatt men det gick inte att kommentera när dessa inlägg skrevs. Tveka inte att gå in och kommentera inläggen nu i efterhand, jag kollar in alla kommentarer som ramlar in oavsett hur gammalt inlägget är.

När vi ändå pratar om bloggen tycker jag även ni skall ta tillfället i akt att önska eventuella funktioner som saknas på bloggen. Lovar att jag skall överväga att implementera dem.